کنترل ترازنامه حریف فولادیها نشد/ رشد ۲ تا ۳ برابری تسهیلات به ۳ شرکت فولادی

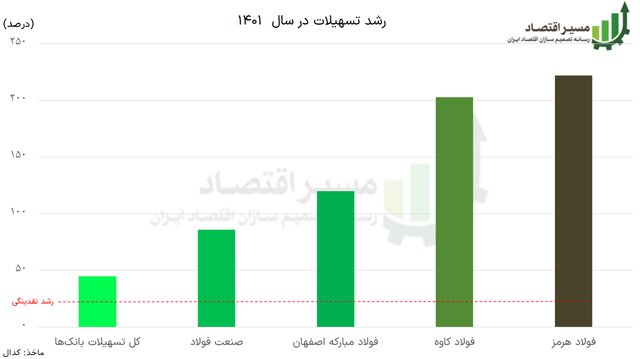

باوجود محدودیت تسهیلات ناشی از سیاست کنترل ترازنامه بانکها، تسهیلات برخی از شرکتهای بزرگ خصوصی و دولتی نه تنها با محدودیت مواجه نشده بلکه سهم آنها افزایش یافته است؛ تسهیلات مجموع شرکتهای صنعت فولاد در سال ۱۴۰۱ حدود ۸۶ درصد رشد کرده است. تسهیلات شرکتهای فولاد مبارکه، فولاد کاوه جنوب کیش و فولاد هرمز نیز به عنوان سه شرکت نمونه این صنعت بهترتیب ۱۲۰، ۲۰۳ و ۲۲۲ درصد رشد کرده است؛ این درحالی است که مجموع کل تسهیلات تنها ۴۵ درصد رشد کرده است.

به گزارش اخبار ایران من، به نقل از مسیراقتصاد، سیاست کنترل ترازنامه از آبان ۱۴۰۰ به صورت جدی در دستور کار قرار گرفت و به گفته کارشناسان، اولین ارزیابی ترازنامه شبکه بانکی در اردیبهشت ۱۴۰۱ انجام شد. بعد از اعمال سیاست کنترل ترازنامه طبیعی بود که قدرت بانکها برای اعطای تسهیلات کاهش پیدا کند و محدود شود؛ حال این مسأله که «در این فرآیند، چه کسانی از دریافت وام و تسهیلات محروم شدهاند» از اهمیت بالایی برخوردار میشود.

نکتهای که رهبر انقلاب نیز در دیدار اخیر خود با تولیدکنندگان و فعالان اقتصادی بدان اشاره فرمودند: «وقتی که ما در این زمینه [سیاست پولی] به سیاستهای انقباضی رومیآوریم، طبیعتاً منابعی که بانکها در اختیار فعالان اقتصادی میگذارند محدود میشود. بانک مرکزی باید جوری مدیریت کنند کار را، این جور نباشد که حالا شرکتهای دولتی بیایند همین سهم محدود منابعی را که بناست بانکها بدهند، شرکتهای دولتی بردارند ببرند، یا شرکتهای خاص بردارند ببرند، شرکتهایی که افرادش زرنگترند، دست و پا دارترند، ارتباطات بیشتری دارند. این جور نباشد. این مدیریت لازم دارد. یک مدیریت، یعنی رعایت عدالت به معنای واقعی کلمه اینجا لازم است.»

در این راستا صورتهای مالی شرکتهای بزرگ بورسی در صنایع مختلف مورد بررسی قرار گرفت. در این گزارش به تغییرات میزان تسهیلات شرکتهای فولادی بورسی و در گزارشهای بعد به دیگر شرکتها پرداخته میشود.

کنترل ترازنامه حریف تسهیلات فولادیها نشد

بررسی صورتهای مالی ۲۷ شرکت فولادی بورسی نشان میدهد که ۲۰ شرکت سهم تسهیلات خود را حفظ کردهاند و محدودیت کنترل ترازنامه منجر به محدود شدن تسهیلات این شرکتها نشده است؛ این بدان معنی است که این شرکتها حتی بیشتر از قبل تسهیلات دریافت کردهاند. ۷ شرکتی که نتوانستهاند سهم تسهیلات خود را حفظ کنند نیز وامهای کلان و بزرگ اخذ کردهاند اما نسبت به سالهای گذشته رشد تسهیلات کمتری داشتهاند؛ به عنوان مثال ذوبآهن اصفهان که جزو این ۷ شرکت است، در سال ۱۴۰۱ حدود ۹ هزار میلیارد تومان تسهیلات جاری برای سرمایه در گردش اخذ کرده است.

ترازنامه مجموع ۲۴ شرکت از این شرکتها که دادههای خود را به صورت منظم منتشر کردهاند، نشان میدهد در سال ۱۴۰۱ مجموع این شرکتها ۵۸ هزار میلیارد تومان تسهیلات دریافت کردهاند که نسبت به سال ۱۴۰۰ رشد ۸۶ درصدی داشته است. رشد ۸۶ درصدی تسهیلات این شرکتها درحالی که رشد مجموع تسهیلات شبکه بانکی در سال ۱۴۰۱ حدود ۴۵ درصد بوده است، بیانگر آن است که سهم تسهیلات این شرکتها در سبد تسهیلات بزرگتر شده است و این شرکتها باعث محروم شدن عدهای از تسهیلاتگیرندگان برای گرفتن تسهیلات در سال ۱۴۰۱ شدهاند.

نسبت تسهیلات به سرمایه در گردش نشاندهنده این است که شرکت چه مقدار از سرمایه در گردش خود را تسهیلات دریافت میکند؛ این نسبت نشان میدهد که شرکتهای فولادی، توانستهاند سهم بیشتری از سرمایه در گردششان را نسبت به سال ۱۴۰۰ از محل تسهیلات تامین کنند. این درحالی است که بنگاههای اقتصادی کوچک و متوسط در تنگنای مالی بسیار شدید برای گرفتن تسهیلات هستند. جدول بعد خلاصه مجموع ترازنامه این ۲۴ شرکت بورسی را بر اساس دادههای بورس ویو نشان میدهد.

افزایش ۱۲۰ درصدی (۲۵ هزار میلیارد تومانی) تسهیلات فولاد مبارکه اصفهان

شرکتهای فولادی بورسی که شرکتهای بسیار بزرگی هستند، به روش های مختلف قدرت گرفتن تسهیلات را دارند. به عنوان نمونه ترازنامه سه شرکت فولاد مبارکه اصفهان، فولاد هرمز و فولاد کاوه در ادامه بررسی شده است.

شرکت فولاد مبارکه اصفهان در سال ۱۴۰۱ در مجموع ۴۴ همت تسهیلات دریافت کرده است که از این مبلغ ۴۰ همت تسهیلات جاری بوده است؛ عمده تسهیلات جاری برای تامین سرمایه در گردش است. رشد تسهیلات جاری این شرکت بزرگ در سال ۱۴۰۱ نسبت به سال ۱۴۰۰ حدود ۱۲۰ درصد بوده است که بسیار بیشتر از رشد مجموع تسهیلات است و نشاندهنده بزرگ شدن سهم این شرکت در میان تسهیلاتگیرندگان و محروم شدن تعداد بیشتری از تسهیلاتگیرندگان است. همچنین این شرکت در سال ۱۴۰۱ نسبت به ۱۴۰۰ به میزان ۱۱ درصد سهم تامین مالی خود از طریق تسهیلات را افزایش داده است که همگی اصابت کنترل ترازنامه به تسهیلات این شرکت را با ابهام همراه میکند.

رشد ۲۲۲ درصدی تسهیلات فولاد هرمز

شرکت دیگر فولاد هرمز است که از شرکتهای بزرگ فولادی و بورسی است؛ فولاد هرمز در سال ۱۴۰۱ حدود ۵ همت تسهیلات جاری دریافت کرده است. این شرکت تسهیلات بلندمدت اخذ نکرده اما میزان رشد تسهیلات جاری آن ۲۲۲ درصد بوده است؛ یعنی از ۱.۵ همت به ۵ همت افزایش داده است.

این شرکت نیز دارای رشد تسهیلاتی بیشتر از رشد مجموع تسهیلات بوده است و سهم تسهیلات این شرکت در سبد نقدینگی و تسهیلاتدهی شدیدا افزایشی بوده است. افزایش سهم یک شرکت معادل کاهش سهم سایر شرکتها از دریافت تسهیلات است. فولاد هرمز همچنین در سال ۱۴۰۱ به اندازه ۱۹ درصد بیشتر از طریق تسهیلات، تامین مالی برای سرمایه در گردش خود را انجام داده است.

رشد ۳ برابری تسهیلات فولاد کاوه جنوب کیش

آخرین شرکت نمونه، شرکت فولاد کاوه جنوب کیش است. این شرکت در سال ۱۴۰۱ حدوداً ۸.۵ همت تسهیلات دریافت کرده است که از این میزان ۴.۷ همت مربوط به تسهیلات جاری شرکت برای تامین سرمایه در گردش بوده است. رشد تسهیلات این شرکت ۲۰۳ درصد و بیشتر از مجموع تسهیلات بوده که نشاندهنده افزایش سهم این شرکت و کاهش سهم سایر شرکتهاست.

نهایتا این شرکت توانسته است در سال ۱۴۰۱ به مقدار ۵۹ درصد بیشتر از طریق تسهیلات، تامین مالی برای سرمایه در گردش کند تاحدی که بیشتر از میزان سرمایه در گردش مورد نیاز خود وام گرفته است.

بانک مرکزی و لزوم تخصیص بهینه تسهیلات

بررسی ترازنامه مجموع این صنعت و شرکتهای منتخب آن گویای آن است که کنترل مقداری ترازنامه، اگرچه رشد کل نقدینگی را محدود کرده، اما تسهیلات این اجزا محدود نشدهاست، لذا باعث کاهش تسهیلات و برونرانی سایر شرکتها شده است. عمده شرکتهایی که از تسهیلات محروم شدهاند، بنگاههای اقتصادی کوچک و متوسط یا بنگاههای غیردولتی بودهاند، زیرا قدرت لازم برای اخذ تسهیلات در شرایط محدودیت تسهیلاتدهی را نداشتهاند.

بنابراین، ضروری است بانک مرکزی با اتخاذ تدابیری، تخصیص تسهیلات را به نحو متوازنتری رقم بزند، چرا که تداوم روند کنونی به معنای فشار زیاد بر شرکتهایی است که هزینه آنها از ناحیه شوکهای ارزی رو به فزونی نهاده اما برای حفظ تولید خود در سطح قبلی، قادر به تأمین سرمایه در گردش خود نیستند.

انتهای پیام